Marchés du lait : où la mondialisation s’arrête-t-elle ?

En 2022, pour la première fois depuis deux décennies, le marché mondial des produits laitiers s’est replié, en dépit d’une production qui s’est maintenue en légère croissance. La crise actuelle de l’inflation des prix agricoles et alimentaires en est l’une des principales causes. Ce constat, sur le court terme, nous amène à proposer un tour d’horizon d’un secteur confronté à de nombreuses mutations depuis ces vingt dernières années.

Un marché dominé par les incertitudes

Le commerce mondial du lait connaît actuellement un fort repli qui s’est opéré sous l’influence de plusieurs facteurs. Les cours mondiaux des produits laitiers industriels ont flambé, reflétant l’augmentation des prix agricoles et alimentaires provoquée par la pandémie de Covid-19. Ils ont entraîné dans leur sillage les prix du lait à la production, tandis que les prix des intrants (engrais, énergie, alimentation animale) augmentaient également. En conséquence, les marges des producteurs ont diminué. Cela a conduit à un repli de la production des principaux exportateurs mondiaux (UE, USA, Nouvelle-Zélande, Australie, Argentine, Uruguay, Biélorussie, Royaume-Uni) et, par conséquent, à une réduction des exportations. Dans le même temps, la demande a ralenti dans certaines régions importatrices sous l’effet de la fragilisation des économies et de la baisse du pouvoir d’achat.

Ce repli du commerce mondial des produits laitiers souligne sa forte sensibilité au prix, autant du côté de la production que de la consommation. La libéralisation croissante des marchés laitiers, qui a atteint une nouvelle ampleur au cours des années 2000, a rendu de nombreux marchés domestiques plus perméables à la volatilité des prix internationaux. Cette instabilité des marchés fragilise les systèmes de production. Dans les principaux bassins exportateurs, les incertitudes sont d’ailleurs fortes quant à un potentiel repli de la collecte de lait en lien avec une baisse des prix à la production.

Les niveaux de consommation ont montré des signes de fléchissement dans les économies développées, émergentes et en développement, avec des impacts plus ou moins rapides et forts de l’inflation alimentaire. Il est d’ailleurs difficile de prévoir la durée du choc inflationniste et ses conséquences sur les prix de l’alimentation ainsi que sur le pouvoir d’achat à plus long terme. Les grandes tendances qui président au fonctionnement des marchés laitiers pourraient bien être modifiées dans le futur.

Retour sur le développement de la consommation

L’évolution de la consommation de produits laitiers, en quantité et en qualité, relève de phénomènes économiques et sociaux complexes. La consommation mondiale de produits laitiers s’est développée à la faveur de plusieurs facteurs. La croissance démographique associée à la hausse des revenus de certaines populations, notamment les classes moyennes, a alimenté ce développement. Parallèlement, l’urbanisation des modes de vie dans les métropoles des pays émergents a été la source d’une évolution des modes de consommation des produits laitiers, permise par l’industrialisation des chaînes de valeur et le développement du commerce mondial. En outre, les préférences et traditions alimentaires des populations restent un fort déterminant de la demande en termes de types de produits et de qualité.

Les pays développés ont, dans un premier temps, porté la croissance de la consommation mondiale de produits laitiers. Depuis les années 1990 cependant, ce sont essentiellement les pays émergents et en développement qui sont devenus le moteur de cette croissance. Ce phénomène va d’ailleurs s’accentuer dans les années à venir[1].

Une croissance du commerce mondial portée en partie par la poudre de lait

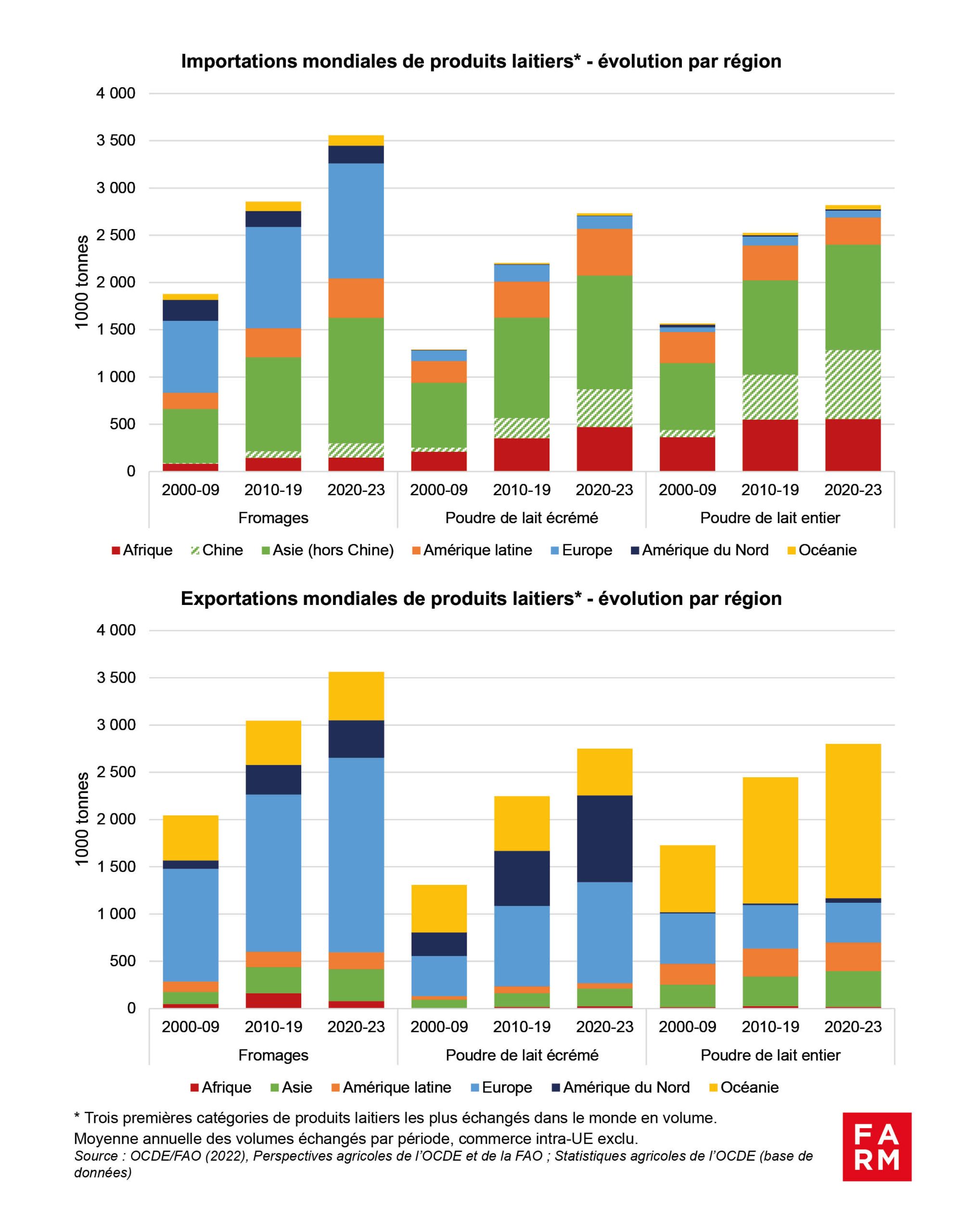

Au cours des vingt dernières années, le commerce mondial des produits laitiers s’est développé en réponse à cette évolution quantitative et qualitative de la consommation. Deux phénomènes majeurs caractérisent cette évolution :

- Une croissance des échanges d’ingrédients à plus haute valeur ajoutée, tels que les fromages industriels, dont les échanges ont plus que doublé sur les vingt dernières années, ou les poudres de lactosérum. Ce phénomène a accompagné la croissance en volume et la diversification de l’offre de l’industrie laitière. Cette dernière est de plus en plus consommatrice d’ingrédients en vue de leur seconde transformation à destination de marchés plus variés et à plus forte valeur ajoutée au sein des économies développées et urbaines.

- Une croissance des échanges de poudres de lait (grasses, écrémées ou réengraissées), qui ont elles aussi plus que doublé depuis le milieu des années 2000.

La production mondiale de poudre de lait s’est d’abord développée au sein de l’Union européenne et aux Etats-Unis, deux puissances productrices qui se sont progressivement mises à exporter leurs excédents dans un contexte de structuration croissante d’une aide alimentaire internationale entre les années 1950 et 1980[2].

Les exportations de poudre de lait ont progressivement constitué une offre complémentaire des productions locales de nombreux pays émergents et en développement. Une fois réhydratée, la poudre est transformée en divers produits laitiers à destination de leur marché intérieur. La production mondiale de poudre de lait émane à plus de 80 % des pays développés et est pour plus de 90 % à destination des pays en développement ou émergents, en tête desquels on trouve le Mexique, la Chine, l’Indonésie, la Malaisie ou encore l’Algérie[3].

Un marché polarisé

Le commerce de la poudre de lait reflète la polarisation du marché mondial des produits laitiers. Huit exportateurs réalisent 35 % de la production mondiale tout en alimentant plus de 80% des échanges mondiaux[4]. Au sein des pays importateurs, l’Asie capte à elle-seule plus de la moitié des échanges mondiaux de produits laitiers (soit 49 millions de tonnes (MT)[5]). La Chine en est le premier importateur (17 MT en 2022), tandis que plusieurs pays d’Asie du Sud-Est montrent des niveaux de dépendance très forts aux importations (Malaisie, Philippines, Indonésie, Thaïlande). L’Afrique importe quant à elle des volumes plus faibles avec 10 MT. Ces importations sont principalement le fait de l’Algérie (3 MT), de l’Egypte (1 MT) et des pays côtiers d’Afrique de l’Ouest. Ces pays, auxquels on peut ajouter le Mexique et la Russie, présentent une dépendance structurelle aux importations du fait d’une production qui ne se développe pas aussi vite que la consommation. L’Afrique de l’Est quant à elle n’importe que des volumes très faibles de produits laitiers.

Dans de nombreux pays émergents ou en développement, la dépendance aux importations est beaucoup plus faible. Deux types de configurations l’illustrent. Dans certains pays tout d’abord, comme le Brésil ou la Turquie, une industrialisation des chaînes de valeur accompagne le développement de la production locale, générant des besoins d’appoint en produits industriels, comblés par les importations. Ensuite, dans les pays de la bande sahélienne (tels le Niger ou le Mali), ce sont essentiellement des filières urbaines de vente en vrac ou de réhydratation puis transformation de la poudre de lait qui captent les importations. Les produits laitiers importés, du fait de leur forte compétitivité prix, se sont largement diffusés sur ces marchés.

Les produits laitiers industriels, standardisés, offrent des flexibilités d’approvisionnement et de stockage qui leurs sont propres mais ils présentent également une variabilité importante de leurs prix ainsi qu’une qualité organoleptique qui limite leurs usages[6].

Ainsi la compétitivité prix des produits laitiers ne prévaut pas dans tous les bassins de consommation. Dans de nombreux pays émergents ou en développement, le lait cru local reste la source majoritaire d’approvisionnement des populations, que ce soit via l’autoconsommation ou via des circuits de transformation et de commerce variés, pour partie informels. Bien que les taux de dépendance aux importations peuvent varier selon les régions, les volumes échangés mondialement restent réduits (9 % de la consommation mondiale). Ce sont donc les productions domestiques qui répondent dans l’ensemble à la demande croissante en produits laitiers, bien plus que le marché mondial.

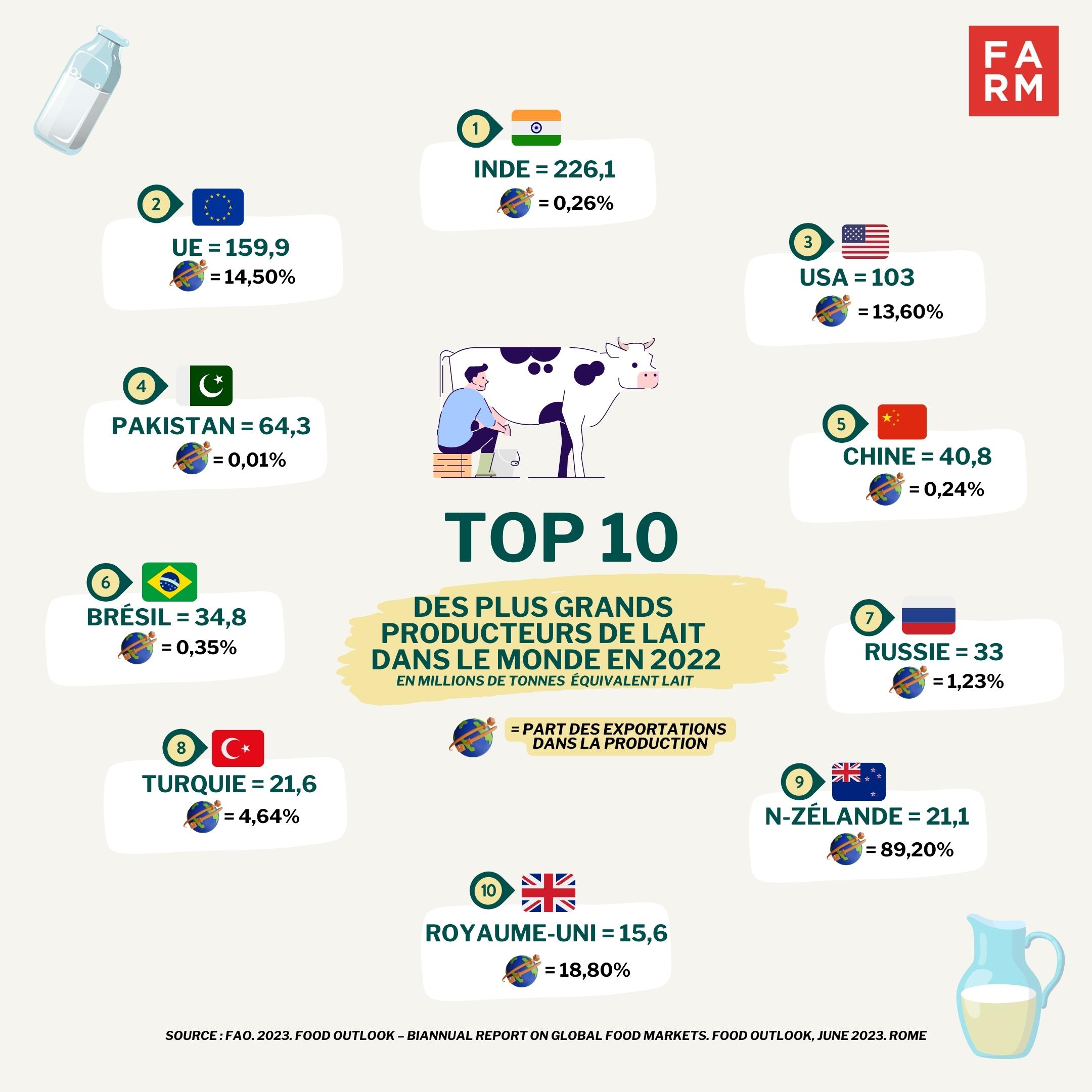

L’Inde, premier producteur mondial

Depuis les années 1990, la croissance de la production mondiale est tirée par les pays émergents. En 2015, l’Inde est devenue le premier producteur mondial de lait après plusieurs décennies de croissance soutenue (+ 9,3 % / an en moyenne entre 1990 et 2021). Le Pakistan, 4ème producteur mondial, a suivi un rythme similaire tandis que la Turquie et le Brésil ont connu une croissance de leur production de 4,5 % en moyenne par an entre 1990 et 2021. La Chine, 5ème producteur mondial, a connu une croissance beaucoup plus forte de sa production (+ 16,3 % / an en moyenne entre 1990 et 2021), mais intermittente. Sur la même période, la production des autres grands exportateurs mondiaux (Union européenne, États-Unis, Nouvelle-Zélande) a cru de seulement 1% en moyenne.

Des agricultures familiales au cœur de l’approvisionnement

Dans l’ensemble des pays émergents cités précédemment comme le Brésil, l’Algérie, la Turquie ainsi que dans les pays dépendants des importations et à la production plus faible (cas du Sénégal ou du Nigeria par exemple) coexistent une diversité de systèmes d’élevage, allant des fermes laitières spécialisées, souvent circonscrites à des territoires précis, aux systèmes familiaux de polyculture-élevage, jusqu’aux systèmes agropastoraux et pastoraux.

À l’instar de l’Inde où la production laitière est assurée à plus de 90 % par des exploitations comptant moins de cinq animaux, ou de l’Afrique sahélienne où la majorité des activités d’élevage (agropastoral et pastoral) est associée à de la mobilité, la croissance de la production mondiale de lait reposera pour une grande part sur les petites agricultures familiales.

Dans ces systèmes non spécialisés, la production laitière constitue souvent un revenu complémentaire d’autres activités agricoles et non agricoles multiples. Le lait est souvent un produit secondaire, relevant d’une stratégie de diversification des producteurs, associé à la production de viande ou à d’autres services (traction, fumure). Dans ce contexte, l’intégration aux marchés (locaux ou régionaux) de ces systèmes laitiers reste un défi majeur pour la valorisation des agricultures familiales et leur capacité à répondre à la demande.

Le développement de la production de lait dans les années à venir sera pour une grande partie le résultat de dynamiques de développement rural beaucoup plus complexes que la dynamique de spécialisation et d’intensification des filières qui a prévalu. Les élevages constituent d’ailleurs un maillon essentiel des transitions agricoles sur le plan environnemental, économique et social comme l’ont rappelé les invités de l’émission Transition(s) (https://www.youtube.com/watch?v=eRT–3c1cbk). La diversité des agricultures familiales et des systèmes d’élevage doit ainsi être appréhendée par les acteurs du secteur agricole, qu’ils soient publics ou privés, en vue de favoriser un développement inclusif des marchés laitiers.

[1] OCDE/FAO (2022), Perspectives agricoles de l’OCDE et de la FAO 2022-2031, Éditions OCDE, Paris,

[2] Samuel Pinaud, 2018, « Économie politique de la poudre de lait en Afrique de l’Ouest », Techniques & Culture [En ligne],

[3] Chatellier V., 2016. Le commerce international, européen et français des produits laitiers : évolutions tendancielles et dynamiques concurrentielles. INRA Prod. Anim., 29, 143-162

[4] Idele, Marchés mondiaux des produits laitiers 2022, Perspectives 2023.

[5] FAO. 2023. Food Outlook – Biannual report on global food markets. Food Outlook, June 2023. Rome.

[6] Samuel Pinaud, 2014, La poudre de lait, le trader parisien et le commerçant bamakois, Une sociologie économique de la mondialisation, Thèse de doctorat.